оборотный капитал

Денежный поток компании: виды и способы его рассчитать. FCFF, FCFE

- 13 ноября 2025, 15:44

- |

При анализе финансовых отчетностей различных компаний у инвесторов часто возникает вопрос — что считать денежным потоком?

Для начала вспомним термины:

- Операционный денежный поток (OCF)

- Инвестиционный денежный поток (ICF)

- Денежный поток от финансовой деятельности (FCF)

С одной стороны, свободным денежным потоком можно считать чистый кэш флоу (то есть после учета инвестиционного денежного потока и д.п. от финансовых операций).

С другой стороны, можно считать денежным потоком только операционную часть, сославшись на то, что капекс (в ICF) не должен учитываться в оценке операционной устойчивости компании.

Плюсы и минусы в разных подходах

OCF — операционный денежный поток компании, в нем содержатся денежные расходы бизнеса на поддержание операционной деятельности, амортизация в него включена (так как это не денежный расход), не учитываются вложения в основные средства (капекс), не учитывается погашение старых долговых обязательств или заимствование новых.

Динамику операционного денежного потока любят смотреть для оценки операционной эффективности компании — насколько хорошо компания работает на операционном уровне.

( Читать дальше )

- комментировать

- 12.8К | ★5

- Комментарии ( 0 )

Главной проблемой бизнеса во II кв 2025 года стала нехватка оборотных средств — её назвали 33% компаний, следует из мониторинга РСПП — Ведомости

- 26 августа 2025, 08:29

- |

Мониторинг РСПП показал: главной проблемой бизнеса во II квартале 2025 года стала нехватка оборотных средств. Ее назвали 33% компаний против 28% в I квартале. Вторым по значимости барьером стала недоступность финансовых ресурсов — 32% предприятий отметили, что высокая ключевая ставка мешает развитию.

Рост затрат на обслуживание кредитов вынудил компании экономить на персонале. 30% организаций сообщили о планах сокращать расходы на сотрудников, тогда как в I квартале эта доля составляла 18%, а в конце 2024 года — всего 9%. Две трети предприятий намерены ограничить наем, почти половина — урезать социальный пакет.

На рынке труда растет скрытая безработица. К июлю 14,4% работников находились на неполной занятости, а 11,1% — в простое. На увольнение заявлены 73,6 тыс. сотрудников, или 20,4% от среднесписочной численности. В качестве мер экономии крупные компании отправляют работников в неоплачиваемые и корпоративные отпуска.

Помимо кадровых расходов бизнес оптимизирует другие направления: 65,5% компаний сообщили о планах экономии. Среди них 33% намерены внедрять энергосберегающие технологии и цифровизацию, 45% — снижать траты на услуги, а 17% — на сырье и комплектующие.

( Читать дальше )

Менеджмент Норникеля сохраняет цель по снижению оборотного капитала на $1 млрд в среднесрочной перспективе, без учета влияния макропараметров — CFO

- 04 августа 2025, 19:13

- |

◾ Менеджмент «Норникеля» сохраняет цель по снижению оборотного капитала на $1 млрд в среднесрочной перспективе, без учета влияния макропараметров, заявил, комментируя результаты за первое полугодие по МСФО, первый вице-президент — финансовый директор «Норникеля» Сергей Малышев.

◾ В первом полугодии чистый оборотный капитал с начала года вырос на 12% до $3,4 млрд, что связано с укреплением курса рубля, которое было частично компенсировано положительным эффектом от снижения запасов, говорится в сообщении «Норникеля».

◾ Положительным моментом является снижение запасов в первом полугодии 2025 года, заявил Малышев, комментарий которого распространила пресс-служба «Норникеля».

◾ «По мере налаживания логистики в новых условиях с учетом внешних ограничений нам удалось сократить уровень накопленных запасов и увеличить объемы продаж металлов», — отметил Малышев.

◾ Между тем, текущие затруднения в прохождении денежных средств, вызванные опасениями вторичных санкций со стороны банков-контрагентов, ограничили оптимизационный эффект оборотного капитала за счет высвобождения дебиторской задолженности, добавил он.

( Читать дальше )

Северсталь рассчитывает на сокращение оборотного капитала в III квартале — компания

- 23 апреля 2025, 21:11

- |

◾ Сокращение оборотного капитала «Северстали» можно ожидать в третьем квартале 2025 года, заявил начальник отдела по работе с инвесторами компании Никита Климантов на вебинаре SberCib.

◾ В первом квартале отток денежных средств в оборотный капитал составил 19,9 млрд рублей, что было связано, главным образом, с пополнением запасов слябов под ремонт доменной печи N4, увеличением торговой дебиторской задолженности и снижением торговой кредиторской задолженности.

◾ По словам Климантова, оборотный капитал может начать сокращаться в III-IV кварталах.

«Часть из запасов высвободится с началом навигации, часть — в момент ремонта доменной печи, можно ориентироваться, что мы начнем ремонт летом, и он составит по срокам 2-3 месяца. Соответственно, я думаю, что к концу III квартала высвободятся все запасы слябов, которые мы создавали под ремонт. Следовательно, к концу года уже надо ждать какого-то возврата», — сказал он.

( Читать дальше )

Маркетплейсы увеличили сроки расплаты с продавцами. Эксперты считают, что площадки делают это ради роста оборотных средств – Ъ

- 31 января 2025, 07:14

- |

С 2025 года маркетплейсы увеличили срок выплат продавцам с 9–15 до 24–27 дней. Ozon теперь удерживает средства на 3,5 недели дольше, а Wildberries — до 19 дней.

Эксперты считают, что площадки делают это ради роста оборотных средств. При ставке 20% по депозитам каждая неделя удержания приносит 0,4% дохода.

Для досрочных выплат маркетплейсы предлагают платные услуги с комиссией 1,19–3,49%. Это заставляет продавцов либо ждать, либо платить за быстрый доступ к деньгам.

Из-за увеличения сроков оборачиваемости средств продавцы закладывают дополнительные издержки в цену товаров. Ожидается рост стоимости на 1–2%.

Юристы отмечают, что продавцы не могут оспорить изменения в суде: маркетплейсы могут менять условия выплат в одностороннем порядке, так как деньги переходят в их собственность.

Источник: www.kommersant.ru/doc/7462640?from=top_main_1

Норникель ожидает значительного высвобождения оборотного капитала к концу 2024г, что позволяет рассчитывать на выход скорректированного FCF в положительную зону — Интерфакс

- 26 августа 2024, 17:05

- |

«Норникель» ожидает значительного высвобождения оборотного капитала к концу 2024 года, что позволяет рассчитывать на выход скорректированного FCF в положительную зону, хотя новые санкции вносят неопределенность, заявили представители компании в понедельник в ходе конференц-звонка для инвесторов по итогам отчетности по МСФО за I полугодие.

Чистый оборотный капитал «Норникеля» вырос за полугодие на 20%, до $3,7 млрд, из-за накопления запасов готовой продукции в связи с логистическими сложностями, в том числе в Красном море.

Еще один фактор -увеличение дебиторской задолженности, обусловленное проблемами с трансграничными платежами.

Высвобождение оборотного капитала (то есть реализация продукции со склада) уже активно идет, тем не менее нельзя исключать встречный ветер в виде замедления в Китае, которое негативно влияет на цены на никель и медь. Азия по итогам полугодия стала основным рынком сбыта металлов «Норникеля» с долей 52%.

Помимо низких цен на цветные металлы, ситуацию усложняют проблемы с логистикой и платежами, высокие процентные расходы, что создает условия «идеального шторма», сообщили топ-менеджеры «Норникеля». К этому добавились санкции США, которым подвергся Быстринский ГОК, поставляющий медный и железорудный концентраты в Китай. Вклад Быстринского в консолидированную выручку составляет не менее 10%.

( Читать дальше )

Оборотный капитал

- 11 декабря 2020, 10:52

- |

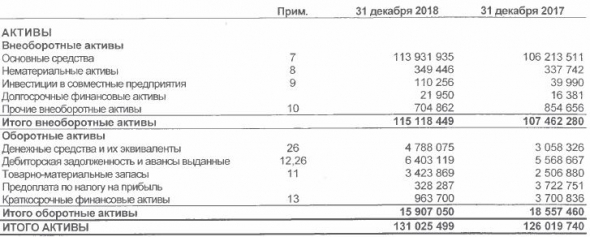

Для определения текущих дел в компании инвестор может использовать расчет оборотного капитала, который скажет ему, сколько ликвидных средств останется у компании, если ей придется погасить краткосрочные долги.

Напомню, что краткосрочными обязательствами являются те, которые должны быть исполнены в течении 12 мес.

✅ При прочих равных, чем больше оборотных средств у компании, тем меньше финансовых трудностей она испытывает.

⚠️ Однако, очень высокий показатель оборотного капитала, может говорить о том, что менеджмент неэффективно управляет средствами и мог бы направлять больше на дивиденды, развитие или обратный выкуп акций.

🧮 Как рассчитать оборотный капитал?

Рассчитать оборотный капитал не трудно. Формула выглядит следующим образом:

Оборотные активы — Краткосрочные обязательства = Оборотный капитал

Все показатели можно найти в отчете о финансовом положении, который можно найти в отчетности МСФО компании.

Коэффициент текущей ликвидности рассчитывается с использованием тех же элементов, что и оборотный капитал. Для его расчета необходимо оборотные активы разделить на краткосрочные обязательства.

( Читать дальше )

Подробный разбор результатов работы ООО «Трейд Менеджмент» в 1 квартале 2020 года

- 17 июля 2020, 09:57

- |

Текущее финансовое состояние компании, согласно методологической оценке «Юнисервис Капитал», оценивается как удовлетворительное и продолжает улучшаться благодаря росту выручки, сокращению операционного и финансового цикла, а также увеличению рентабельности инвестированного капитала. О других показателях компании, управляющей сетью магазинов брендовой одежды lady & gentleman CITY, читайте в нашем аналитическом покрытии.

Ключевые тезисы:

- В декабре 2019 года ООО «Трейд Менеджмент» выпустило биржевые облигации на сумму 200 млн рублей. Основная часть средств была вложена в закупку товара. Эффективность вложения подтверждается ростом объемов выручки в первом квартале 2020 года на 18% (до 1,7 млрд руб.) по сравнению с аналогичным периодом прошлого года. Показатель EBIT в 12 раз превышает стоимость обслуживания инвестиционного займа.

( Читать дальше )

Итоги деятельности ЗАО «Ламбумиз» за 9 месяцев 2019 года

- 06 февраля 2020, 07:03

- |

Российский рынок картонной упаковки для жидких пищевых продуктов формируют 5 компаний. У каждой из них своя ниша и ключевые покупатели, с которыми заключаются долгосрочные контракты. «Ламбумиз» является одним из лидеров рынка с долей 26%. О финансовом состоянии компании по итогам трех кварталов 2019 г. читайте в аналитическом покрытии.

Ключевые тезисы:

- Потребление молочных продуктов в России по итогам 2018 г. составило 225 кг на человека. При этом рекомендуемая норма потребления молочных продуктов, по данным Минздрава, составляет 325 кг на человека в год. Исходя из этого данный рынок имеет значительный потенциал.

- Основную выручку компании приносит изготовление многоцветной (2-6 цветов) картонной упаковки Gable Top различных типов и размеров от 0,25 до 1 литра.

- Согласно интегральной оценке аналитиков «Юнисервис Капитал», «Ламбумиз» перешел из низкой категории платежеспособности в удовлетворительную. На положительную динамику влияет увеличение прибыли и рост стоимости активов.

- Компания располагает производственными линиями, размещенными на собственной площадке. Рыночная стоимость всех активов оценивается в 2 млрд руб., что в 3,8 раза больше кредитного долга. Стоимость ликвидных активов превышает размер долга в 1,8 раза.

( Читать дальше )

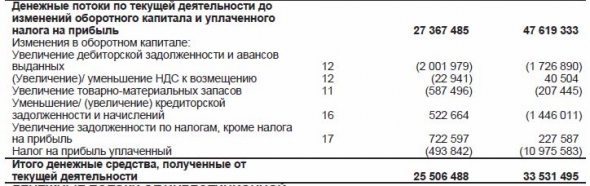

Отчет о движении денежных средств: как считают изменения в оборотном капитале?

- 17 апреля 2019, 16:22

- |

У меня возник вопрос насчет отчета «О движении денежных средств». Я заметил такое расхождение, которое я не понимаю, прошу совета у тех, кто разбирается в МСФО.

Имеем баланс:

А так же имеем отчет о движении денежных средств:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал